Pour commencer...

Qu’est-ce que l’épargne salariale et retraite ?

L’épargne salariale et retraite est un dispositif vertueux qui accompagne les salariés dans la constitution de leur épargne à moyen terme via le PEE (épargne bloquée pendant 5 ans, sauf cas de déblocage) et long terme via le PERCO (épargne bloquée jusqu’à la retraite, sauf cas de déblocage).

C’est un dispositif gagnant-gagnant.

D’un côté, il offre aux salariés un complément de rémunération non négligeable avec une fiscalité avantageuse. Il est donc souvent très apprécié par les collaborateurs et surtout très attendu dans le package de rémunération. De l’autre, l’entreprise bénéficie d’un outil RH attractif, impliquant et fidélisant qui vient booster sa marque employeur tout en étant fiscalement avantageux.

Pourquoi le CSE joue-t-il un rôle important dans la mise en place du dispositif ?

Comme l’indique sa dénomination, le CSE doit jouer un rôle social (soutien aux salariés en difficulté, préparation à la retraite…) et économique (négociations, droit d'alerte…) pour l’entreprise et ses collaborateurs.

Il tient donc un rôle majeur dans le choix du dispositif d’épargne salariale et retraite à mettre en place !

À quel moment le CSE intervient-il ?

- À la mise en place du dispositif d’épargne salariale et retraite ou pour le transfert de son dispositif vers un nouveau gestionnaire ;

(NB : vous n’êtes en aucun cas engagé avec votre prestataire actuel, il est donc sain de le challenger régulièrement sur son accompagnement, ses prix, ses fonds… L'objectif est d’offrir la meilleure solution à ses collaborateurs et à l’entreprise).

- À la négociation des accords collectifs ;

- À la négociation du montant des primes versées ;

- À la négociation des modalités de répartition des primes.

Comment le CSE peut-il agir concrètement ?

- En sondant et en évaluant la satisfaction des salariés sur le dispositif actuel ;

- En réalisant un audit du dispositif actuel pour évaluer la performance du prestataire en terme de prix, de service, de conseil... ;

- En mettant le sujet à l'ordre du jour d’une prochaine réunion du CSE.

Comment choisir le meilleur dispositif d’épargne salariale et retraite ?

La véritable difficulté dans la mise en place ou le transfert de son système d’épargne salariale et retraite réside dans le choix du prestataire.

C’est un choix loin d’être évident au vu des nombreuses disparités entre les acteurs du marché, et de l’opacité de certains autour de son fonctionnement.

Pour vous aider dans cette décision, nous vous avons défini les 4 critères les plus importants sur lesquels porter votre attention pour faire le bon choix !

Critère n°1 : la pédagogie

(Étude 2020 OpinionWay "Les salariés et l’épargne salariale”)

Autrement dit, c'est près de 40% des salariés bénéficiant d’un dispositif qui ont un gestionnaire qui ne prend ni le temps ni la peine de leur expliquer le fonctionnement de l’épargne salariale.

La pédagogie est l’un des éléments principaux pour que le dispositif fonctionne, en comprenant son fonctionnement et ses bénéfices, l’entreprise comme les salariés s’y impliqueront davantage, ce qui aura un impact considérable sur la performance de l’entreprise, le bien-être des salariés et les relations internes.

Il est primordial de vous assurer que le gestionnaire que vous choisirez simplifie la compréhension de l’épargne salariale et apporte les bases de l’éducation financière à ses épargnants.

Plusieurs facteurs peuvent vous mettre la puce à l’oreille, comme par exemple un prestataire qui vous propose un accompagnement lors de la mise en place ou le transfert de votre dispositif d’épargne salariale grâce à des formations (webinars, ateliers workshop…) et des supports de communication interne (mails, articles, sites web, affiches, flyers…).

C'est un bon signe car ils cherchent à sensibiliser les collaborateurs !

Un autre point important à prendre en compte : le service client !

Sa réactivité et sa disponibilité sont des indicateurs fondamentaux de réassurance pour les salariés. N’oubliez pas que les prestataires d’épargne salariale et retraite gèrent une partie de leur argent, c’est un facteur de stress pour beaucoup d’entre eux, ils doivent donc pouvoir compter sur eux lorsqu’ils ont un doute ou une interrogation. La diversité des canaux de communication (chat, mail, téléphone…) est également primordiale pour correspondre aux préférences de chacun.

À l’ère de la digitalisation, préférez un acteur avec une plateforme moderne, intuitive et fluide, plutôt qu’un prestataire avec une interface désuète où l’expérience collaborateur est inexistante. C’est un point qui risque de frustrer les salariés et de les désintéresser !

Vérifiez également que le prestataire simplifie l’accessibilité à sa plateforme et aux documents de par son mode de connexion : cela permet d’éviter que les salariés ne se connectent jamais, faute d’avoir perdu leur identifiant et mot de passe.

Pour résumer, il faut que vous gardiez à l’esprit que la plupart des collaborateurs sont néophytes en la matière. Il est donc primordial qu’ils soient accompagnés avec pédagogie pour comprendre et tirer profit au maximum de cet avantage salarial.

Critère n°2 : un conseil personnalisé

Par manque d’accompagnement et de conseil de la part de certains acteurs de l’épargne salariale et retraite, sur son fonctionnement et les risques associés, des épargnants ont vu leur épargne s’envoler avec la crise du coronavirus, car ils avaient inconsciemment fait de mauvais placements.

Pour éviter que ce type de scénario vous arrive (ou vous arrive à nouveau), vous devriez songer à mettre en place ou transférer votre dispositif chez un gestionnaire proposant des conseils personnalisés !

En effet, chaque épargnant a des projets de vie et des horizons d’investissement différents. Il est donc nécessaire qu’ils soient tous conseillés selon leurs projets et non d'après les tendances du moment, afin d'éviter tout placement dont ils ne connaissent pas les risques.

Le conseil personnalisé est un service qui permet à chaque collaborateur de mieux assimiler le dispositif et de se l’approprier.

Certains acteurs de l’épargne salariale et retraite vont encore plus loin et propose à leurs épargnants un profil d’investissement gratuit et personnalisé. Grâce à leur robot-advisor, un outil digital de conseil en investissement financier, ils définissent un profil d’investissement à chacun de leur épargnant en fonction de leur profil (horizon de placement, revenus, goût du risque…) et de leurs projets futurs (achat immobilier, mariage…).

Ensuite, les épargnants peuvent utiliser ce profil pour investir leurs primes sur les fonds qui composent ce profil d’investissement, et cela sans avoir besoin de choisir manuellement chaque fonds.

Et pour les plus avertis qui veulent gérer eux-mêmes leurs placements en choisissant les fonds dans lesquels ils souhaitent investir, Epsor propose également la gestion libre.

Après vous être assuré que ce point est respecté, vous allez observer la diversité de fonds proposée par le gestionnaire.

Critère n°3 : la diversité des supports d’investissement

Voici le point où vous devez accorder le plus de vigilance et de temps lors de la sélection de votre nouveau prestataire d’épargne salariale et retraite. Vous allez notamment devoir observer l’architecture de la gamme de fonds proposée et la performance des fonds qui la compose.

Il y a seulement 2 possibilités.

- La première, le gestionnaire vous propose une gamme de fonds en architecture fermée, c’est-à-dire qu’il fournit à vos collaborateurs uniquement des fonds de sa propre société de gestion (c’est principalement le cas pour les acteurs bancaires ou assurances) avec différents niveaux de risque. Cela revient en général à 4 à 6 fonds, soit un manque de diversité qui les oblige à mettre tous leurs œufs dans le même panier. C'est une opération à éviter à tout prix en cas de crise ou de mauvais agissement de la société de gestion : ils risqueraient de tout perdre !

- La seconde possibilité c’est l’architecture ouverte et, comme vous l’aurez compris, cela signifie que le gestionnaire propose à ses épargnants des fonds provenant de diverses sociétés de gestion qu’il a préalablement sélectionnées en fonction de leurs performances et de leurs expertises. Globalement, c’est une option qui permet de réunir des stratégies et des expertises très diversifiées, car chaque fonds a sa spécialité (PME, Actions européennes, ISR…).

Mais, est-ce que plus de fonds = meilleure performance ?

Oui, à condition que la sélection des fonds faite par le gestionnaire soit qualitative, mais à vrai dire, le contraire serait dépourvu de sens, car il a la possibilité de comparer tous les fonds du marché et de sélectionner les meilleures dans chaque expertise !

De plus, en architecture ouverte, le gestionnaire a la possibilité d’intégrer ou d’exclure un fonds à tout moment, ce qui réduit encore considérablement les risques d’avoir un fonds à la performance médiocre.

L’avantage incontestable de l’architecture ouverte est qu’avec une telle diversité de placements, les gestionnaires proposent à leurs épargnants des supports d’investissements différents en fonction de leur profil et projets de vie ! Cela permet de coller aux attentes de chacun et de ravir tout le monde.

Si vous souhaitez aller plus loin et analyser les performances des divers gestionnaires d’épargne salariale et retraite, il suffit de vous rendre sur leur site web, relever les fonds qu’ils proposent et analyser leurs performances sur les derniers trimestres ou dernières années sur des sites spécialisés comme Quantalys. Vous pourrez ensuite comparer les fonds de même niveau de risque des différents prestataires.

À noter que selon le dernier sondage IFOP (2019), “6 Français sur 10 accordent de l’importance aux impacts sociaux et environnementaux de leurs placements financiers”, un souhait auquel ont décidé de répondre certains acteurs de l’épargne salariale et retraite en donnant du sens à l’épargne salariale de leurs clients grâce à l’ISR (Investissement Socialement Responsable). Ils proposent des fonds labellisés ISR à leurs épargnants !

Un argument de valeur pour les entreprises engagées dans une démarche RSE et pour les collaborateurs engagés sur les questions sociales et environnementales.

Critère n°4 : des frais transparents et compétitifs

De toute évidence, les frais appliqués par les acteurs de l’épargne salariale et retraite ont un impact sur la rentabilité des collaborateurs ; plus ils sont élevés, plus la plus-value sera faible.

Une partie d’entre eux n’affichent pas leurs frais de façon transparente. Ce n’est toujours évident d’y avoir accès, alors pour pouvoir les chercher ou leur demander directement, vous devez les connaître (si ce n’est pas déjà le cas).

Voici la liste des divers frais appliqués à l’entreprise et aux collaborateurs :

Entreprise :

- Frais de transfert : frais pour les entreprises déjà équipées qui souhaitent changer de prestataire. Son montant peut varier selon le contrat et les conditions du PEE actuel, mais ne doit pas dépasser les 500€ - un prix souvent négociable en fonction de vos encours.

- Forfait annuel salarié : frais pour chaque salarié bénéficiant d’un compte d’épargne salariale et retraite. En général, le prix varie en fonction du nombre de salariés, mais ne doit pas dépasser les 15€.

Attention ! Sur cet élément de facturation, il peut y avoir des frais cachés. Vous devez vérifier qu’il n’y a pas des frais de gestion supplémentaires en fonction de certaines opérations ou en rapport avec la gestion d’une campagne d’intéressement et/ou de participation.

- Les frais d’entrée : frais liés aux versements sur les plans d’épargne entreprise et/ou retraite, selon les entreprises. Ils peuvent être à la charge des salariés ou de l’entreprise. Ils peuvent être différents s’il s’agit d’un équipement ou d’un transfert. Dans le cas d’un transfert, ils sont généralement de 0%.

Collaborateurs :

- Les frais courants : frais liés à la gestion de l’épargne, ils varient selon la typologie de fonds ; plus c’est risqué, plus ils sont importants. Cependant, des frais courants dépassant la barre des 3,5% peuvent être révélateurs de montages financiers opaques, par exemple des fonds de fonds, c’est-à-dire des fonds composés de plusieurs fonds : les frais s’additionnent donc entre chaque fonds et rendent les frais finaux opaques.

- Les frais d’arbitrage : frais appliqués pour changer de support d’investissement. La plupart des acteurs proposent des frais de 0%.

- Les frais de retrait : frais liés au retrait de tout ou partie de votre épargne. Ils sont généralement de 0%.

Maintenant que vous connaissez l’ensemble des frais applicables, vous pouvez lancer vos recherches et établir ensuite une grille de comparaison avec les frais de tous les gestionnaires. N’oubliez pas de noter ce qui est inclus dans les frais, par exemple la communication interne, la gestion de la campagne de versement des primes, etc. Ce sont des éléments à prendre en compte qui peuvent justifier un prix supérieur à la concurrence.

Pour avoir une vision globale et précise, associez à ces frais la performance générale du gestionnaire.

Dernier point important, si vous hésitez entre plusieurs prestataires et que le prix est un obstacle sur l’un d’entre eux, sachez que plus vos encours sont importants, plus votre pouvoir de négociation est important ! N’hésitez donc pas à négocier certains frais comme le forfait annuel et les frais d’entrée.

Le mot de la fin

Le rôle du CSE dans la mise en place de l’épargne salariale et retraite et dans le choix de son gestionnaire est encore trop méconnu, et c’est pourtant l’un des avantages les plus valorisants pour les élus CSE ! Un dispositif comme celui-ci, bien négocié et pris en charge par un bon prestataire, sera reconnu et salué par les salariés comme l’entreprise.

Un bon gestionnaire, c’est celui qui saura être pédagogue pour que les salariés s’approprient le dispositif et en tirent tous les bénéfices, et qui apporte des conseils personnalisés à chacun de ses épargnants pour les accompagner dans leurs projets de vie !

C’est également celui qui propose une qualité et une diversité de placements pour apporter la meilleure performance à ses épargnants.

Enfin, soyez vigilants quant aux frais appliqués pour éviter des frais cachés ou trop importants qui pourraient nuire à la rentabilité de l’épargne salariale et retraite des salariés.

Maintenant que vous avez toutes les cartes en main, votre prochaine action va consister à ouvrir la discussion à ce sujet en le mettant dans l'ordre du jour de la prochaine réunion du CSE !

Besoin d’accompagnement ou d’un template pour auditer votre dispositif ? Contactez-nous !

Mis en ligne le 20/08/2020

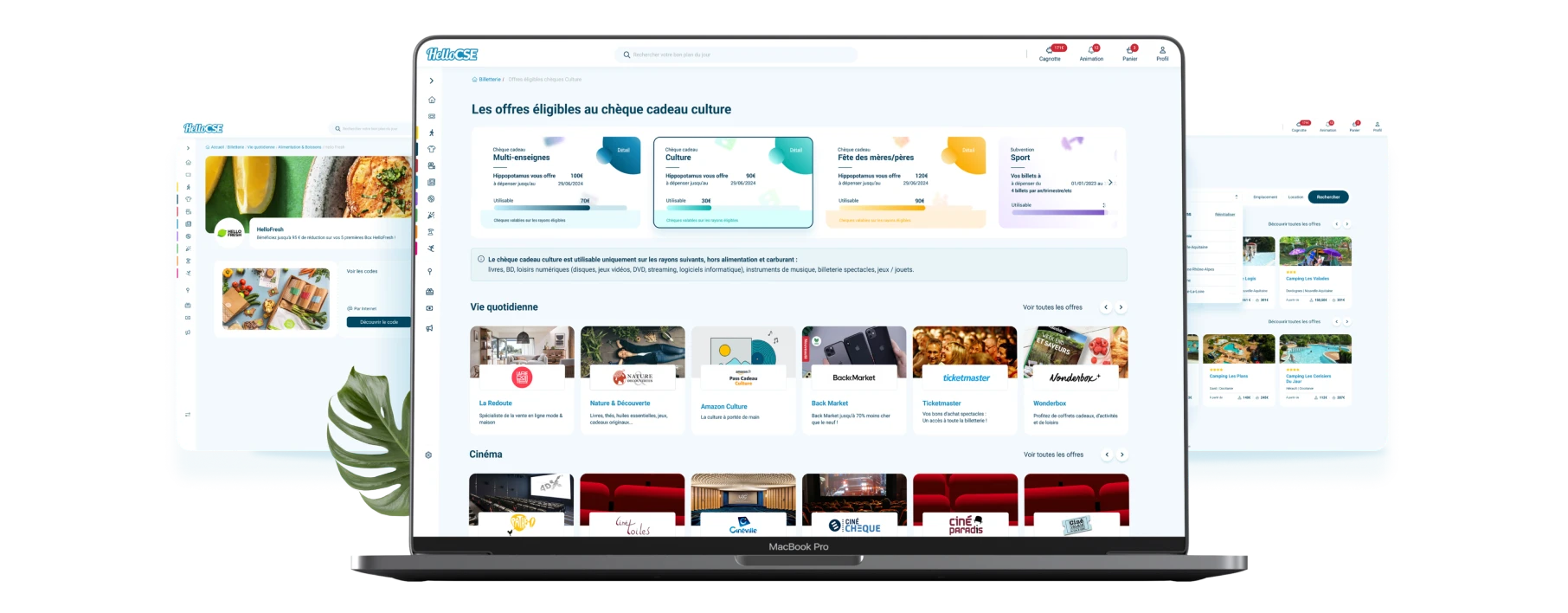

Convaincus par l'expertise de nos contenus ?

Découvrez notre expertise en solutions et logiciels de gestion CSE pour les élus.

Découvrez également

Tout voir >Découvrez gratuitement nos solutions CSE

Rien ne vaut d'échanger de vive voix avec l'un de nos experts pour cerner vos besoins... et y répondre !

Contactez-nous : on s'occupe du reste

Sans engagement & avec le sourire :)

Contactez notre équipe

Nous vous recontactons à votre convenance